Con l’addio di Ronaldo, la Juve intraprende la strada del risanamento, la svalutazione del suo ammortamento residuo grava sui 210 milioni di negativo, ma dal prossimo bilancio i costi miglioreranno di 85 milioni.

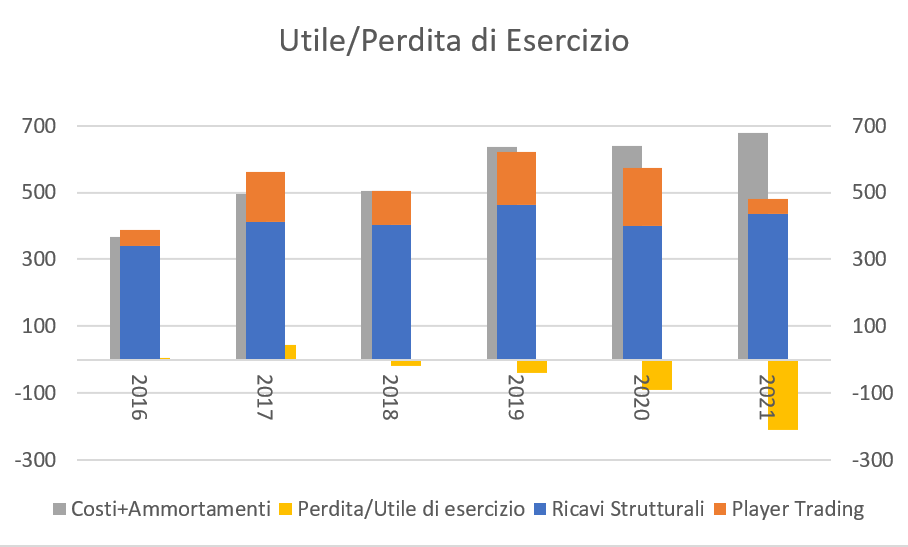

La Juve chiude il bilancio 2020/21 con un negativo di 209,9 milioni, brutte notizie per i bianconeri in ambito economico-finanziario che fanno seguito a quelle provenienti dal campo, la perdita dello scettro di Campioni d’Italia nel 2021 è stata solo in parte mitigata dalle vittorie in Coppa Italia e Supercoppa Italiana. Una perdita di esercizio attesa che avevamo già preannunciato nella chat vocale del primo settembre, quando commentavamo l’addio di Ronaldo e la chiusura di un mercato basato sull’austerity. Il Covid-19 ha profondamente segnato l’ultimo anno e mezzo, la Juventus, come quasi tutti i club calcistici in Europa e nel resto del mondo ha dovuto fare i conti con una drastica riduzione dei ricavi, che nel suo caso specifico ha avuto un impatto su ricavi da stadio, retail e player trading.

La contrazione dei ricavi.

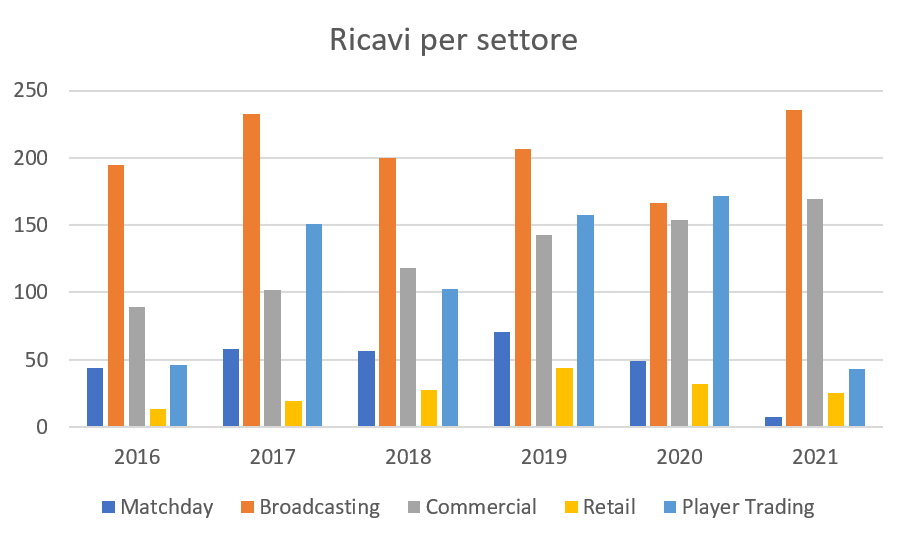

L’assenza del pubblico allo stadio ha ridotto quasi a zero le entrate da matchday, appena 7,8M nella stagione appena conclusa, con conseguenze dirette sulla vendita di prodotti (25,3M) nello store allo stadio nel giorno della partita. Nel complesso un impatto quantificabile in circa 100 milioni solo nella stagione 2021, il 20% circa di quelli che erano i ricavi strutturali attesi per questa stagione.

I ricavi commerciali (169,2M) proseguono nel positivo trend di crescita, nonostante il Covid-19, la Juve è riuscita con i nuovi contratti a garantire una crescita costante in doppia cifra, negli ultimi sei anni infatti i ricavi commerciali sono cresciuti mediamente del 14%.

Stabili i ricavi da broadcasting, lo spostamento di parte dei ricavi da diritti tv dalla stagione 2019/20 a quella 2020/21 ha sì permesso di portare questa voce al suo record storico (235,3M), ma la media degli ultimi due anni pari a 200,9M, non rappresenta un significativo miglioramento rispetto agli anni precedenti. Di certo le due uscite consecutive agli ottavi di finale di Champions League non hanno aiutato, ma a tal proposito va fatto un ragionamento a più ampio respiro. I ricavi da diritti TV sembrano essersi arenati e la loro commercializzazione vive oggi una fase di regressione che non è solo dovuta alla diffusione della pandemia. L’offerta del prodotto proposto che sia essa la Serie A o la Champions League, va rivisto nell’immediato futuro perché gli attuali segnali non lasciano presagire nulla di interessante per gli anni a venire, in tal senso deve essere vista di buon grado la rivisitazione o la creazione di un nuovo formato per la massima competizione calcistica europea.

Un discorso a parte va fatto sul player trading, sceso a 43,2M, la scarsità di risorse economiche degli ultimi mercati causata principalmente dalla pandemia, ha messo in evidenza come questa fonte di ricavi funziona nel momento in cui tutto va bene, non essendo però un ricavo di tipo strutturale è per sua natura non garantito ed è quindi un rischio farlo crescere in modo non controllato fino a farlo diventare il 25% dei tuoi ricavi complessivi. I ricavi da player trading sono fortemente legati alle prestazioni sportive, alla valorizzazione del parco giocatori e alla loro vendibilità, fortemente legata all’età dei giocatori stessi: i giocatori giovani si vendono più facilmente. La mancata valorizzazione del proprio parco giocatori è stato un aspetto determinante nel mercato appena concluso, un mercato in cui, nonostante la pandemia, i club inglesi, Real Madrid e Bayern Monaco hanno speso.

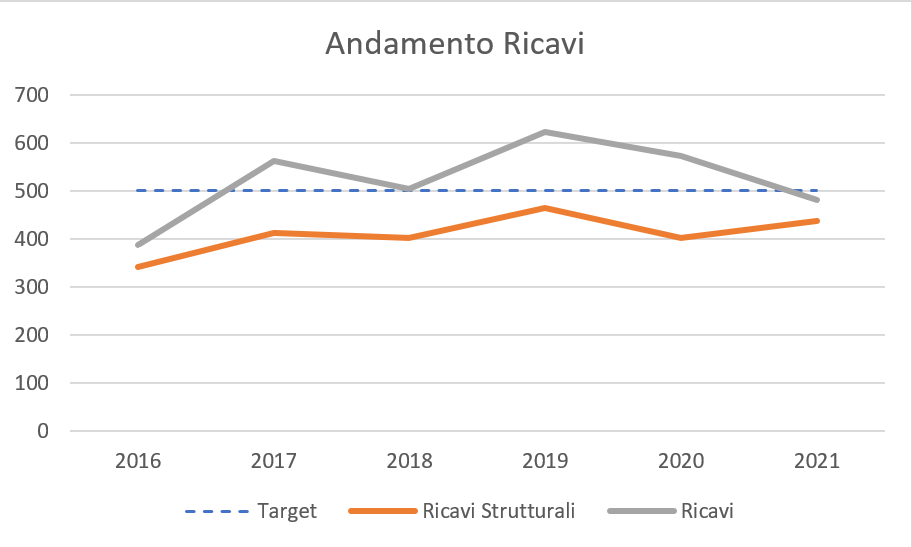

Nel complesso i ricavi strutturali sono stati di 437,6M, a dispetto di un valore atteso in una forbice tra i 500 e i 540 milioni di euro. I ricavi complessivi, includendo il player trading sono stati pari a 480,8M, una contrazione del 23% rispetto al 2018/19, primo anno di Ronaldo, in cui i ricavi da player trading furono pari a 157,2M.

La crescita dei costi.

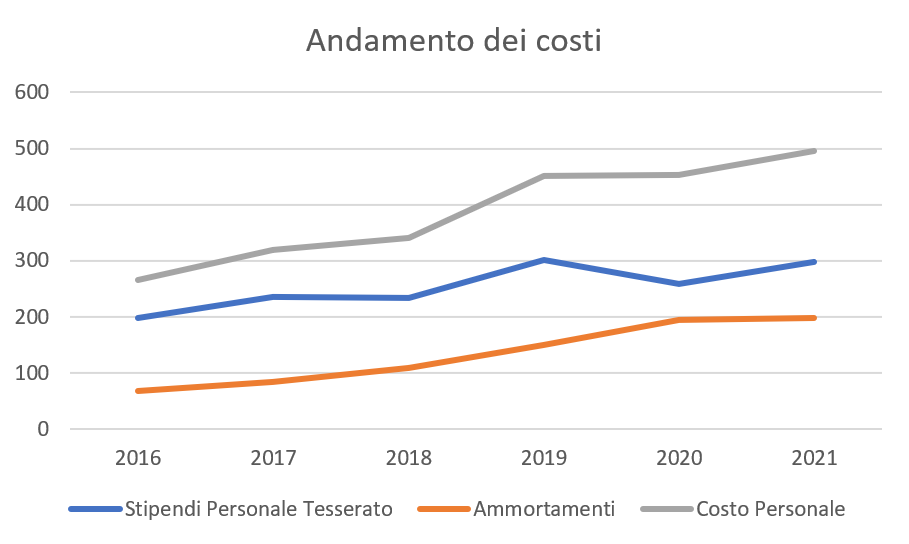

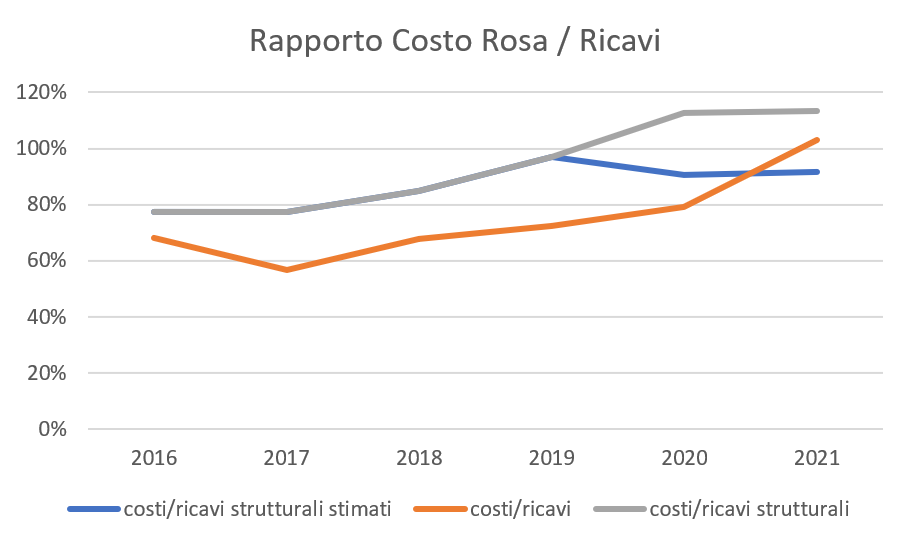

La pianificazione sulla crescita dei costi e del loro impatto sul risultato di esercizio è stata completamente stravolta, senza il Covid-19 erano stati fatti altri ragionamenti in sede di programmazione, la pandemia ha messo tutto sotto una luce diversa. Ancora una volta va sottolineato come la Juve negli ultimi anni avesse costi che andavano oltre le reali possibilità e che gli stessi fossero compensati da un uso aggressivo della strategia delle plusvalenze. Nel 2021 anche a causa dei 30M di svalutazione dei diritti sportivi di Cristiano Ronaldo e del posticipo delle mensilità della stagione 2019/20, il costo della rosa ha raggiunto la cifra record di 495,6M, un valore insostenibile considerati i ricavi.

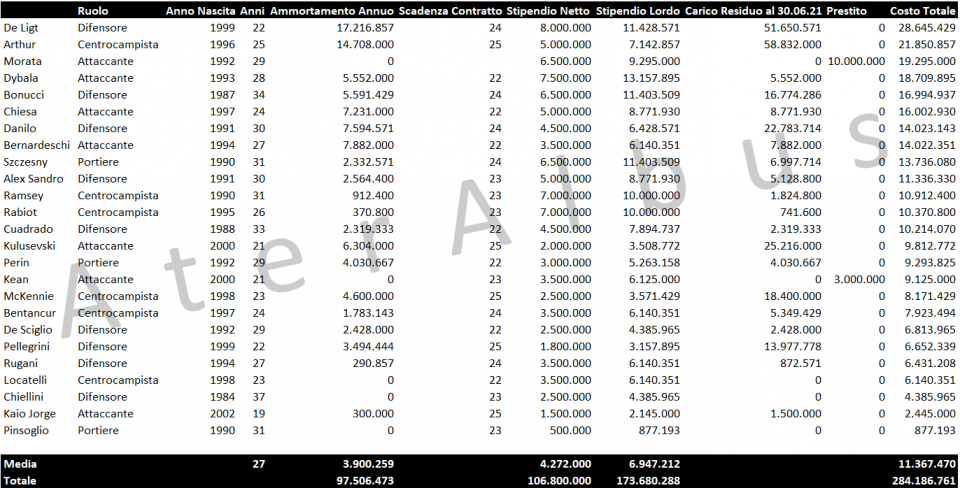

L’aumento dei costi è stato frutto anche di errori, l’acquisto di giocatori over 28, ha portato a svalutazioni che hanno caricato la voce ammortamenti e svalutazioni. Per fortuna la strada intrapresa va verso la riduzione tanto degli ammortamenti che degli stipendi del personale tesserato, di una riduzione di entrambi beneficerà il costo del personale nel 2024.

Anche il trend del rapporto costo rosa su ricavi mostra come il ricorso alle plus valenze sia una strada pericolosa, nel corso degli ultimi anni il valore si era mantenuto intorno al 70%, ma dal 2018 il rapporto costo rosa su ricavi strutturali si era progressivamente impennato fino a sfiorare il 100% nel 2019, per compensare sono servite plus valenze sempre più grandi. Il ritorno ad una gestione normalizzata è auspicabile e necessario, il Covid-19 ha esasperato la situazione, ma il trend va certamente invertito.

Risultato d’esercizio, debito e patrimonio netto.

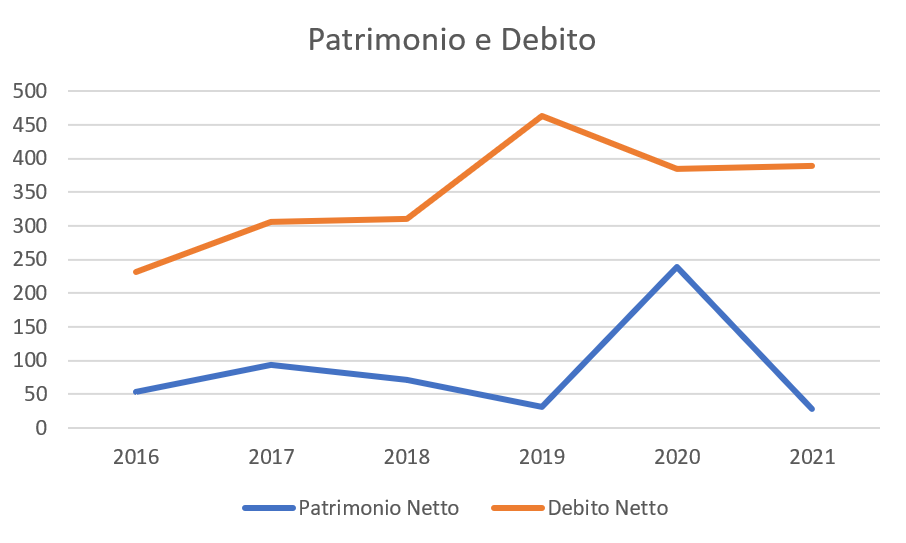

Il crollo dei ricavi e l’impennata dei costi hanno portato ad una prevedibile perdita d’esercizio, che anche senza la svalutazione di Ronaldo, sarebbe stata di 180M. Quello del 2021 è il quarto negativo consecutivo, nel 2017, l’anno della cessione di Pogba, l’ultimo bilancio in positivo.

Il trend va invertito già dal 2024, alcune stime parlano di una chiusura in negativo intorno ai 70M, per tornare alla normalità e ad un segno più nel 2023.

Grazie all’aumento di capitale del dicembre 2019, il patrimonio netto rimane positivo ma si riduce di 200M, attestandosi sotto i 30M. Il sostegno della proprietà è stato fondamentale per garantire la continuità aziendale.

Il debito risulta in miglioramento, stabilizzandosi sotto i 400M, e sarà probabilmente ridotto nel 2024.

Prospettive future.

Tra le conclusioni dell’articolo del 26 febbraio scrivevamo:

a giugno sarà il momento di tirare le somme e prendere le dovute e necessarie decisioni nel momento in cui non si dovesse tornare a giocare negli stadi.

le decisioni sono decisivamente arrivate:

- un aumento di capitale da 400M, per oltre il 60% già sottoscritto dalla proprietà, e per la restante parte coperto da un consorzio di garanzia, che servirà a coprire le eventuali perdite dovute alla pandemia e a sostenere il piano di sviluppo dei prossimi 4 anni;

- un mercato caratterizzato da un forte contenimento dei costi;

- un ridimensionamento del costo della rosa.

Questo ultimo aspetto è quello che balza agli occhi già nell’immediato, sebbene gli stipendi siano dati sensibili e quindi solo frutto di rumors e stime, tuttavia il miglioramento del costo della rosa che dai 430M del 2019/20 scende a 284M è un aspetto che va rilevato.

La strada del risanamento è intrapresa, servirà equilibrio, saggezza, bravura e responsabilità nel gestire la Juve nei prossimi anni, ma la base economica da cui partire è solida.